导 读

2015年8月11日以来至今年年初,人民币对美元单边贬值预期和资本流出压力一直没能得到有效缓解。货币当局持续大量干预外汇市场,基础货币投放被动受到影响,贬值压力下的利率政策调整受到掣肘。外汇使用管制加强,企业用汇越发感到不便甚至影响到正常商业运营。一方面是宏观当局投入大规模的外汇储备和政策管制资源干预外汇市场;另一方面是外汇市场压力持续得不到缓解并威胁到宏观经济稳定。

而今年以来,外汇市场供求趋于平衡,迎来改革时机。此时,有必要对外汇市场相关政策做出审视和评估,考虑进一步的政策调整。

就上述问题,中国金融四十人论坛(CF40)微信公众号推出CF40高级研究员张斌和中国社会科学院世界经济与政治研究所博士后常殊昱的文章《浮动何足惧——外汇市场的基本面、漩涡与出路》。今天发表的是文章的第二部分,解答的问题是“外汇市场面临的最突出矛盾是什么”。文章的结论是:短期资本净流出主要受到三个因素影响:一是前定环境,前期外债过度积累;二是冲击,中美货币政策分叉;三是应对措施,当前汇率形成机制下的人民币阶段性贬值与短期资本流出之间的恶性循环。

资本流出为何加剧

外汇市场的巨大压力来自短期资本净流出的急剧增加。短期资本流出为什么急剧增加?短期资本流出主要受到以下几方面因素的影响:

1,外汇市场的前定格局,比如短期外债的规模、货币错配的情况等;

2,经济或者政策基本面变化,比如国内外经济走势的变化、美联储货币政策调整等;

3,应对机制,比如汇率形成机制,以及资本管制和外汇使用管制措施。

打个比方,外汇市场前定格局好比一个人的健康状况,经济或者政策基本面变化好比身体突然受到的外部感染,汇率机制和其他管制措施好比对外部感染采取的治疗措施,短期资本流动好比病情结果。

前定格局——外债大幅增加,货币错配风险

2014年下半年之前,外汇市场总体呈现供大于求局面,当时面临的主要压力是经常项目和资本项目双顺差和人民币单边升值预期。根据张斌等(2012)[1]、张明等(2012)[2],开展进出口人民币贸易结算措施以及进一步的人民币国际化战略以来,利用当时的人民币单边升值预期和中美利差的套利活动大量增加,中国也因此开始快速积累海外负债。黄毅等(2016)[3]等结合Deallogic、BIS和中国人民银行多方面发布数据的研究发现,中国企业在2012-2014年大举增持海外负债,套利利差与外债增长高度相关,举债企业集中在石油和天然气、房地产等部门。缪延亮等(2016)[4]也有类似的发现,他们认为是国内外利差变化,以及宏观当局对房地产、钢铁等产能过剩行业的信贷受限等因素激发企业转向海外借债。2014年下半年之前的1-2年时间里中国企业大量增加外债,且这些企业当中的相当一部分并没有外汇收入与外债相匹配。综合以上多方面的研究,2014年下半年之前中国有快速的外债积累,且外债积累的重要动机是获取利差和谋取人民币单边升值带来的收益。这为以后大规模的外债去杠杆埋下了伏笔。

冲击——中美经济走势分化和货币条件分叉

对外汇市场形成冲击的国内外因素非常多,比较而言,市场关注度较高且相对重要的冲击因素是国内外货币和信贷政策变化。2014年下半年前后,国内外货币政策环境有显著变化。一方面是美联储加息的酝酿,另一方面是国内货币政策条件的相对放松。国内银行间市场利率自2013年末以来有趋势性下降,从2013年4季度的4.78%下降到目前的2.49%,期间虽然经历了2015年1季度的短暂反弹,但不改变2013年4季度以来的下降趋势。2013年4季度以来的中美利差也大致由中国银行间市场利率变化所主导。利差变化的方向与资本流动方向符合预期。

中美利差与资本流动有很高的相关性。简单地看是利差驱动资本流动,更进一步看是中美经济基本面变化驱动资本流动,利差变化反映了经济基本面变化和政策应对的综合信息。2014年中期以后,中国周期性行业持续下行,同时还面临着结构转型调整带来的趋势性去产能压力,企业投资收益低,而与此同时货币当局为了维护经济增长采取了宽松货币政策。国内企业总体上有较充裕的流动性和较低的资金成本,而苦于没有好的投资项目。与此形成对照的是同期的美国经济复苏情况不断好转,企业盈利改善,股票市场屡创新高。这样的经济基本面变化的鲜明对比下,资本流出亦属正常。

图1 中美息差与短期资本流动

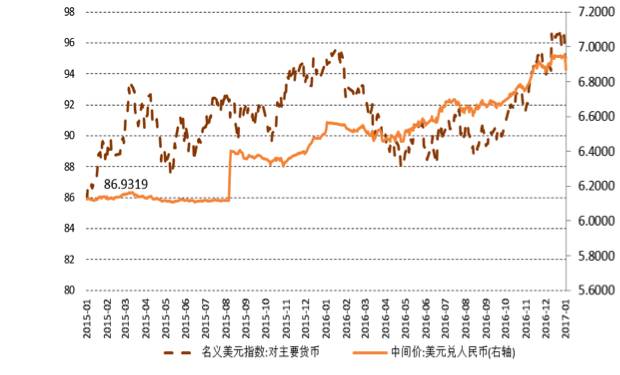

图2 美元指数与人民币汇率

数据来源:国家外汇管理局、Wind数据库

对应措施——供求、篮子与稳定三原则下的阶段性贬值

面对外汇市场供求变化带来的汇率调整压力,中国采取的是一种介于固定和浮动汇率体制之间的人民币汇率形成机制,国际货币基金组织将目前的人民币汇率制度认定为类似爬行钉住的汇率机制。货币当局依然对人民币汇率水平决定保持主导作用。2005年7月21日的人民币汇率形成机制改革方案中曾明确提出了货币当局对人民币汇率的管理方式:“以市场供求为基础,参考篮子货币,保持人民币汇率合理、均衡汇率水平上基本稳定”。2016年初央行公布了一个透明的人民币中间价制定规则。中间价变化取决于两个因素,一是上日收盘价和上日中间价的价差(反映市场供求);二是篮子汇率稳定要求的人民币/美元汇率变化(反映篮子汇率)。再考虑到中间价之外的波幅限制,即是对稳定的需要。下面内容取自《2016年第一季度中国货币政策执行报告》,能很好地说明当前的人民币汇率形成机制。

“假设上日人民币兑美元汇 率中间价为 6.5000 元,收盘汇率为 6.4950 元,当日一篮子货币汇率变化指示人民币对美元双边汇率需升值 100 个基点,则做市商的中间价报价为 6.4850 元, 较上日中间价升值 150 个基点,其中 50 个基点反映市场供求变化,100 个基点 反映一篮子货币汇率变化。这样,人民币兑美元汇率中间价变化就既反映了一篮子货币汇率变化,又反映了市场供求状况,以市场供求为基础、参考一篮子货币 进行调节的特征更加清晰。”

给定外部或者内部冲击下,外汇市场进入供不应求局面。按照市场供求原则,人民币对美元贬值。按照篮子货币原则,人民币对美元汇率变化取决于美元对其他主要货币汇率的变化。以上两个原则合并在一起的结果是,美元强势时候人民币对美元贬值,美元弱势时候人民币对美元稳定,最终结果是人民币对美元阶段性贬值。举个例子更便于说明这个问题。

2016年2到4月,美元走弱,篮子汇率稳定原则下人民币应该对美元升值,外汇市场供求原则下人民币对美元贬值,两个原则合并在一起是人民币对美元相对稳定,这同时也兼顾了稳定原则。2016年10月份以后,美元走强,外汇市场供求原则下人民币贬值,美元走强也要求人民币贬值,两下加在一起是人民币贬值,但是在稳定原则下不能贬值太多。

漩涡——汇率机制带来的贬值与资本流出恶性循环

经济和政策基本面冲击的力度大小、外汇市场所处的前定格局都会影响到净短期资本流动规模。汇率形成机制同样会影响净资本流动规模。不同的汇率形成机制下,冲击所带来的净短期资本流动变化大相径庭。浮动汇率下,内部或外部冲击所引发的资本流动压力会导致汇率调整,也因此改变国内外金融资产的相对价格,汇率价格浮动自发地平抑资本流入或者流出。固定汇率下,内部或者外部冲击所引发的资本流动对汇率形成压力,货币当局不得不调整利率,也因此改变国内外金融资产价格相对价格,平抑资本流动并维持固定汇率水平。

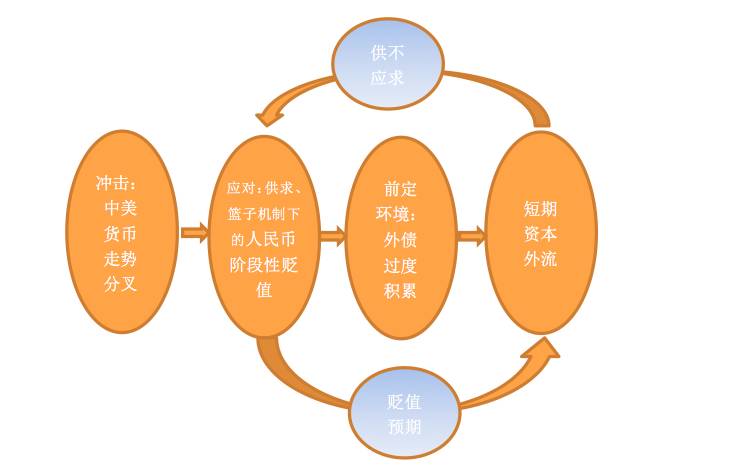

当前的人民币汇率形成机制下,汇率价格变化不仅不能平抑短期资本流动,反而陷入放大资本流出与人民币贬值的循环。具体逻辑如下:给定的前定格局下,内部或者外部冲击带来了外汇市场供不应求的局面→按照当前的人民币汇率形成机制,人民币对美元汇率会呈现阶段性贬值→人民币的阶段性贬值强化了人民币贬值预期→人民币贬值预期催生新的资本流出→资本流出又会加剧外汇市场供不应求的局面→……

图3 人民币阶段性贬值与短期资本流动的恶性循环

消除人民币对美元单边贬值预期能遏制短期资本过度流出,汇率机制是关键。短期资本流出升级的几个关键时点均与人民币汇率变化预期密切相关。2014q2人民币单边升值预期消失,短期资本从净流入转化为净流出;2015q3人民币贬值预期升级,此后的短期资本流出也持续保持在高位。内部或者外部冲击会带来人民币贬值预期,但不必然带来持续的单边贬值预期。对应冲击的汇率形成机制至关重要。当前的汇率形成机制不仅不能化解冲击,反而形成了人民币对美元持续的阶段性贬值格局,这种格局进一步强化贬值预期,陷入贬值预期和资本流出的恶性循环机制。(作者感谢余永定、高善文、缪延亮、黄益平、谢亚轩等对文章讨论的宝贵意见和建议。本文发表在《比较》杂志2017年第89辑)

注:

[1] 张斌, 徐奇渊. 汇率与资本项目管制下的人民币国际化[J]. 国际经济评论, 2012, 4: 007.

[2] 张明, 何帆. 人民币国际化进程中在岸离岸套利现象研究[J]. 国际金融研究, 2012, 10: 47-54.

[3] Yi Huang, Richard Ports, “Your Dollar, Our problem? Evidence From Dollar Bond Issuance by Chinese Non-financial Firms”, CEPR working paper 2017.

[4] 缪延亮 饶璨,“中国企业外债知多少:一个更新”中国金融四十人论坛工作论文,2016

原创声明本文首发于中国金融四十人论坛(CF40)2016年第四季度宏观政策报告,转载请注明出处。文章仅代表作者个人观点,不代表CF40及其所在机构立场。

【本文来自微信公众号“中国金融四十人论坛”】