国债逆回购利率大幅飙升,上交所1天期国债逆回购利率GC001最高到32%,比上周的“跪求”的隔夜资金利率10%,直接翻了几倍!

央行称,随着月末时点临近,财政支出力度进一步加大,对冲央行逆回购到期后银行体系流动性总量处于较高水平,3月30日不开展公开市场操作。

季末MPA考核与如一把利剑,市场资金价格紧张也在情理之中。

昨天股市债市楼市商品市场全面冷却,上演“死给你看”!

昨天央行继续保持定力,不出手。连续5天的资金净回笼,就让市场如坐针毡,火烧眉毛。

不给钱,我就死给你看!上一次跪求,这次直接就要死给你看。昨天,国债逆回购利率大幅飙升,上海交易所1天期国债逆回购利率GC001最高到32%,真是高利贷了。这么高利率的资金用来做什么?

在高库存、高杠杆和几乎所有资产高估值的大环境里,货币政策风向转变正在搅动着巨大风险,市场流动性吃紧不仅是让股市持续承压,而且让债、股、楼、商等资产价格全面冷却。

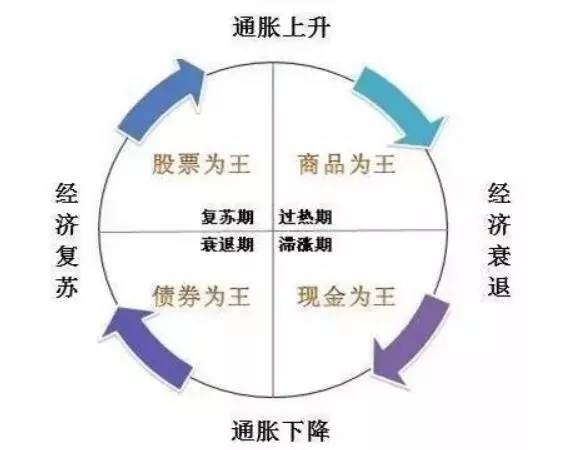

2016年放荡不羁的资金把美林时钟吹成了电风扇,今年被“婆婆”穿上小鞋,而且不断被罚站的市场资金,没有力气继续吹,电风扇开始慢了下来,甚至间歇性停工。要是“婆婆”再厉害点,直接把你电风扇冻成电冰箱!

是央妈?还是婆婆?

昨天是央行连续第5天暂停公开市场逆回购操作,单日有回笼资金400亿元,5日累计已回笼资金2900亿元。

央行称,随着月末时点临近,财政支出力度进一步加大,对冲央行逆回购到期后银行体系流动性总量处于较高水平,3月30日不开展公开市场操作。

相对于上周,银行间市场出现的市场资金供求高度不均衡、价格飙升的情形而言,这次交易所间资金拆借价格走高更为突出。上交所1天期国债逆回购利率GC001最高到32%;深交所隔夜逆回购利率也一度触及26.81%。

这么高的利率,这是银行啊!和民间的高利贷也差不多了。不给钱就死给你看,资金就是这么任性,就是上涨得吓人。这和清明有关,而且考虑到季末考核MPA,市场资金价格紧张也在情理之中。

但是在收盘的最后半个小时里,婆婆心软了,又给撒了一把钱。资金价格上反映明显,隔夜国债逆回购利率立刻跳水到了14.95%。而深交所隔夜逆回购利率也跳到8.5%。

前后半个小时,资金价格就差了一大截。但是长期资金价格看,并没有短期资金这么乐观。1年期银行间人民币利率互换(IRS)和6个月银行质押式回购利率仍然在继续走高。

1、国债逆回购价格大幅飙升

国债逆回购利率飙升,上交所GC001利率开盘报23%,日内涨幅超209.63%,最高利率达到32%;深交所隔夜逆回购利率R-001最高触及26.81%,创今年最高记录

2、银行间人民币利率互换走高

昨日晚盘资金面的宽松,让七天回购定盘利率下滑到3.11%附近,下跌39BP。但是长期利率IRS却仍在继续上涨,6个月的IRS已经报价在3.52%。

这也说明,长期资金价格并没有明显回落,仍在继续走高。

3、银行间市场部分押式回购利率回落

1天期和7天期质押式回购利率回落,但是14天期和1个月期的价格仍然在继续上升。

4、隔夜Shibor走低

隔夜拆借利率价格也是同样走低,跌1.4个基点,报2.5070%;7天期Shibor涨1.1个基点,报2.8210%;1个月期跌1.12个基点,报4.3843%;3个月期跌1.4个基点,报4.3995%。

市场上演“死给你看”

一是股市资金继续出走:

央行连续5天暂停公开市场资金净投放,国债逆隔夜回购利率飙涨至近两月新高,货币政策风向转变已不言自喻,市场流动性吃紧让股市持续承压。

上证综指前日跌至20日均线,昨天开盘即告失守,盘中市场走势并无收复意愿显现。而且昨天次新股整体跌幅较大,也是反映出市场谨慎情绪,投机者无意继续炒作交易。

二是农产品期货领头下跌:

根据文华财经的统计,昨天商品期货市场流出资金11.8亿元。文华商品指数下跌0.26%,报价在148.56。从今年2月13日高点161.59下跌资金,商品整体已经下跌了近7%。

其中,农产品价格跌幅显著大于工业品价格,成为这波下跌的重要特征。

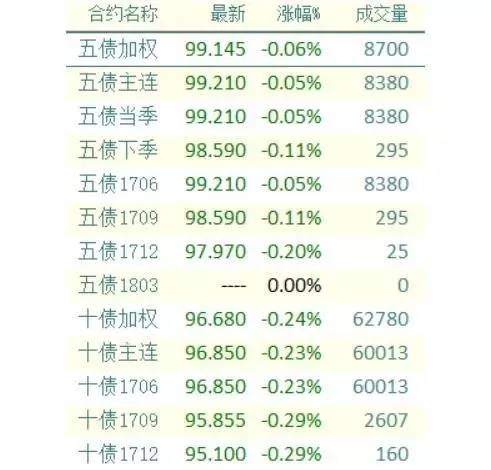

三是国债价格全线下跌,市场乐观情绪在消退:

截至昨天收盘,十年期债1706合约跌0.23%;五年期债1706合约跌0.05%。

32%的资金拆借用来干啥?

32%,这么高的资金价格,用来干啥?

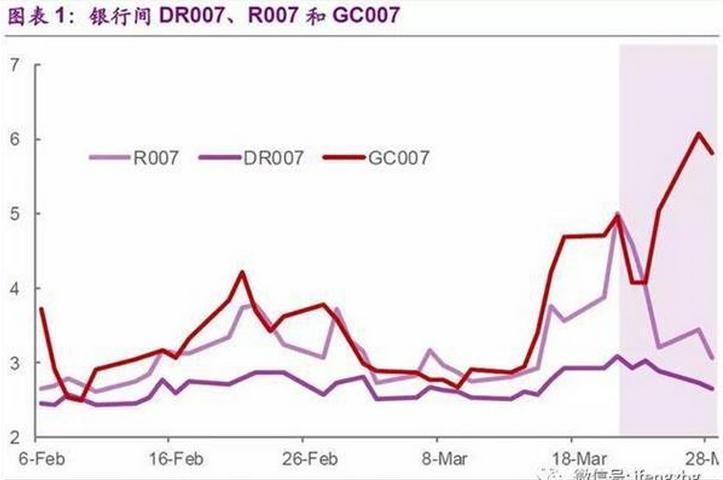

其实我们看到银行间资金价格1天期的才在2.5%,这个数据说明银行间流动性还是不错的,总量适中。那这些钱都流到哪里去了呢?

光大证券固收团队:

银行宽松是因为财政持续支出,非银缺钱是因为MPA。在MPA考核压力下,银行向非银供给资金的意愿明显下降,导致非银在银行间融资困难,因此这类机构更愿意转移至交易所融资。

从上图来看,银行间资金价格在最近几天是走低的,但是交易所间资金价格明显在上升。这也显示,非银行机构,主要是产业部门在加大对于交易所资金的拆借力度。

其实,从这几天,企业债务纷纷出现问题,也能看出高杠杆企业相当缺钱。近期就有东北的辉山乳业,还有山东邹平四家企业。有报道认为,“齐星集团光一级互保圈就达百亿,外面二级互保圈更是在百亿到千亿级别”。

天风证券:

现在虽然国企盈利不错,但这都是涨价带来的,反而会恶化中下游小企业,中小企业生存压力越来越大,所以现在是“大企业入春,小企业过冬”。甚至一些大的民营企业也压力巨大。

这几年,企业成本上升,企业经营压力大,眼下上游原材料涨价更是雪上加霜。危机往往最先反映在最薄弱的环节,一些高杠杆的企业,现金流风险巨大,稍有风吹倒动就火烧连营。

高杠杆企业借钱成本在提高

受到齐星集团资金链断裂和其地区信用债遭受拖累,宏桥铝业、魏桥铝电多只短融、超短融利率一度飙升逾300bp报9.5%,而交易所债券市场的相关信用债利率也全面上涨。

从发行收益率看,信用债1年期AAA、AA+、AA品种从去年10月底至今分别上升了130、187、190BP,3年期的AAA、AA+、AA品种从10月底至今分别上升了115、85、160BP,融资成本抬升明显。

兴业证券分析师黄伟平:

当前产业债发行的资金需求主要因为到期偿债压力较大。2017年产业债到期量达到2.7万亿,考虑到期后,净融资可能难有明显新增。

还有一个就是流向房产。

由于政府不断压缩流向地产的资金,使得地产对于资金相当饥渴。

根据穆迪29日公布的报告显示,近来房贷在新增银行贷款中的比重提高,以房产作为其他贷款抵押物的风险上升,影子银行作为房地产行业资金供应方的作用增强,这些因素都加大了金融体系应对来自房地产业相关冲击的脆弱性。2016年国内银行对房地产的总敞口可能在54万亿-72万亿元,相当于银行总资产的24%-31%。

电风扇要变成电冰箱?

从上面股市、商品、债市上看,当然还有没有列出,但是大家都知道的楼市,都面临资金价格全面提高,从而出现急速冷冻的局面。

在高库存、高杠杆和几乎所有资产高估值的大环境里,货币政策风向转变正在搅动着巨大风险,市场流动性吃紧不仅是让股市持续承压,而且让债、股、楼、商等资产价格全面冷却。

天风首席刘煜辉:

流动性顾名思义就是要流动起来才是水。债和楼受限,不活动了,对应的这可是债务资金链崩紧。借钱活命的人多了,有点儿像池子中活水口堵死了,不流动了,就只消耗池中死水了(大家要出来借钱活命),这是变坏了。除非妈妈把水笼头拧开,足额补上债和楼活动时所创造的货币缺口。

2016年放荡不羁的资金把美林时钟吹成了电风扇,今年被“婆婆”穿上小鞋,而且不断被罚站的市场资金,没有力气继续吹,电风扇开始慢了下来,甚至间歇性停工。要是央行去杠杆政策真正实施的更严厉点,电风扇估计都要急速冻成电冰箱!