摘要:

前期钢厂受成本支撑推动拉涨成品材,但铁矿和焦炭原料端频繁的上调价格对钢厂成本压力较大,钢价围绕成本线附近波动,钢厂利润没有明显改善。随着需求淡季来临和高成本影响,高炉开工率有望继续下降,铁矿受利润压缩影响价格回调。

铁矿石四季度有较大供应压力,期货反弹也修复了部分贴水,但高库存和后期销售压力会刺激商家在盘面上保值。

1 宏观面

1.1 PMI和PPI向好,企业经营改善,暗示货币不会宽松

中国物流与采购联合会、国家统计局1日联合发布数据显示,10月份制造业PMI为51.2%,比9月上升0.8个百分点。这是该指数自2014年10月份以来首次回升到51%以上。数据表明经济增长趋稳态势大为改善,从12个分项指数来看,除了新出口订单指数、进口指数有所下降,其余10个指数均有所上升,主要受益于钢铁煤炭供给侧和去产能的政策影响,大宗商品价格回暖。

9月PPI数值转正,终结了同比连续54个月的下降走势,工业品通缩情况大幅改善,企业利润好转,三季度经济数据向好。

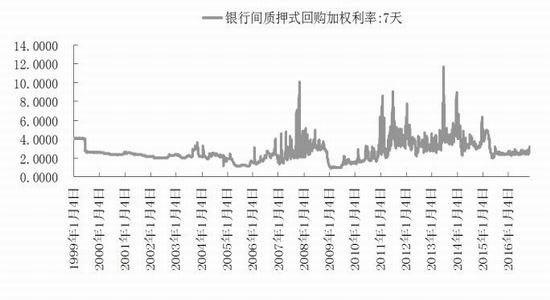

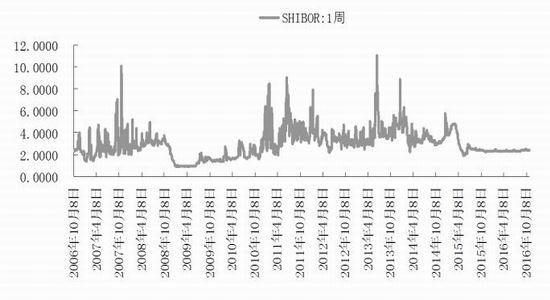

三季度经济向好表现预计延续,那流动性恐不会向此前继续宽松,政治局会议也提到了实施稳健的货币政策方向,重提抑制资产泡沫。而且从近期央行操作动作看,抬高市场的资金成本,短期回购利率上扬,防范债市泡沫,流动性趋于偏紧。预计国内四季度回购利率上移,反应政府控制杠杆,防范金融风险的思路。

1.2 房地产调控抑制房价过快上涨

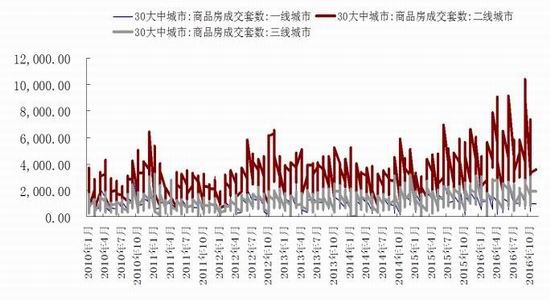

政府为了抑制房价过快上涨,自国庆长假起22个城市陆续出台楼市调控政策。在22个城市出台调控政策后,各地楼市出现了明显的退烧现象,截至10月24日,全国合计出现单宗土地成交金额超过10亿的地块15宗、超过5亿的地块37宗。

据中原地产研究部统计,相比调控前市场最火爆的8-9月,高价地数量开始减少。10月份截至24日,累计10亿以上的地块中,溢价率超过100%的地块有11宗,主要出现在天津、长沙、南宁、上海、佛山、沈阳、南昌。整体看,大部分城市的土地成交相比前期均有所降温。

楼市的成交量方面,截至10月23日,全国主要的54个城市合计签约商品房住宅191254套,而9月同期签约为216933套,成交量累计环比跌幅达到了12%。8月1-13日成交为215900套。整体看,随着签约周期的变化,部分城市因为限购的末班车效应的集中签约释放后,市场逐渐开始出现调控导致的成交下降现象。

政府希望通过房地产调控将影响目标城市的房产销售、价格和投资。10月以来,人民银行、银监会召开关于打击资金违规进入楼市、控制杠杆的相关会议和进行了窗口指导,一是沪深两大证券交易所双双发文,收紧开发商发行公司债、募资不得用来拿地,这意味着低成本外源资金关闸;二是10月28日的政治局会议,近年来首次在未来货币政策基调中,提出抑制资产泡沫和防范经济金融风险。这意味着后期预期会通过房企销售减少地产投资,进而传导需求逐步下滑。

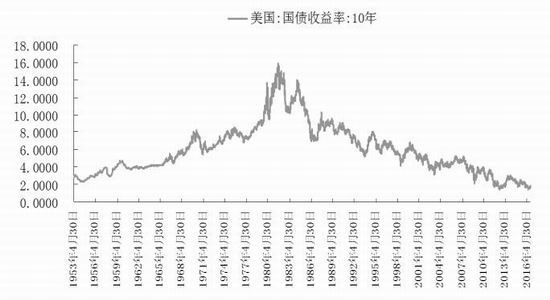

1.3 美国数据向好,国债抛售,联储加息预期升温

受益于消费和出口改善,美3季度GDP增速2.9%,数据新高后债市遭遇抛售。美国十年期国债收益率持续上行,强劲的经济增长支撑联储加息的概率上升,目前美国12月加息概率已升至74%。

图1 PMI

图2 PPI

资料来源:万得、和合期货

图3 30个城市成交套数

图4 100个城市当月土地供应和成交

资料来源:万得、和合期货

图5 银行间回购利率

图6 7天shibor

资料来源:万得、和合期货

图7 美国十年期国债收益率

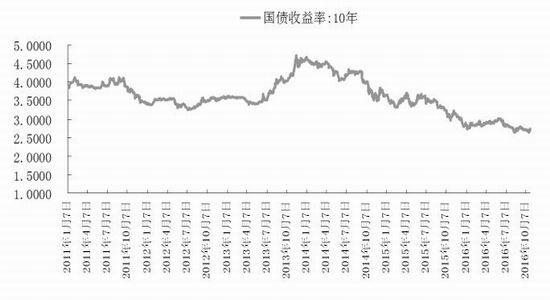

图8 中国十年期国债收益率

资料来源:万得、和合期货

2 基本面

2.1 铁矿石供应增加,四季度过剩压力加大

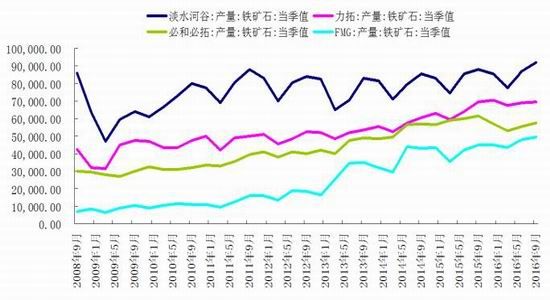

力拓三季度全球产量8813.6万吨,环比增3.4%,同比增2.4%。三季度全球销量8567.9万吨,环比降1.2%,同比降6.2%。西澳皮尔巴拉地区三季度产量8320万吨,同比增2%,三季度皮尔巴拉地区销量8090万吨,同比降5%。西澳皮尔巴拉地区2016年目标运量3.3亿吨,2017年西澳皮尔巴拉地区目标产量为3.4亿吨。

BHP三季度产量6668.1万吨,环比增3.36%,同比降0.7%。三季度销量6536.8万吨,环比增1.16%,同比降2.7%。2017财年产量目标2.65-2.75亿吨。

FMG 公布三季度季报:三季度产量:4360万吨,环比增2%,同比7%;三季度运量(含第三方):4380万吨,环比增1%,同比增5%;三季度C1成本为13.55美元/湿吨,环比降5%,同比降20%。

澳洲矿山Atlas公布2016-17财年一季度(2016.7-2016.9)季报。当季Atlas铁矿产量达379万吨,环比增长4%。共发运410万吨铁矿石,环比增长8%;其中270万吨粉矿,140万吨块矿。本季度平均售价为56澳元/湿吨CFR,现金成本为50澳元/湿吨CFR(其中C1现金成本为34澳元/湿吨)。当季度净债务下降至8900万澳元。

淡水河谷2016年三季度铁矿石产量为9210万吨,环比增加530万吨,同比增140万吨;之前预估9030万吨;

铁矿石持续在55-65美金运行,澳洲四大矿山和巴西淡水河谷三季度产量产量环比均有不同程度增加,数据直观表明四季度铁矿有较大的供应压力。

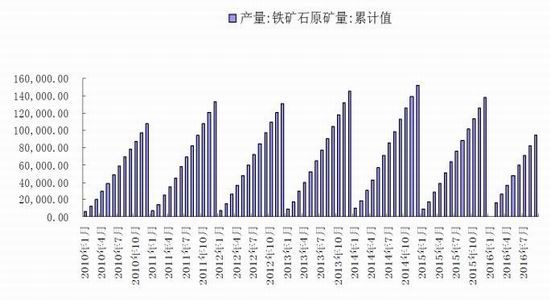

外矿价格稳定运行也刺激国内矿山产量恢复,1-9月国内原矿产量94120万吨,同比下降7.1%,不过9月原矿产量11892.7万吨,环比上涨7%,较年初产量也回升了20%。这样叠加外矿增量和内矿产量的回升,四季度供需矛盾逐步积累。

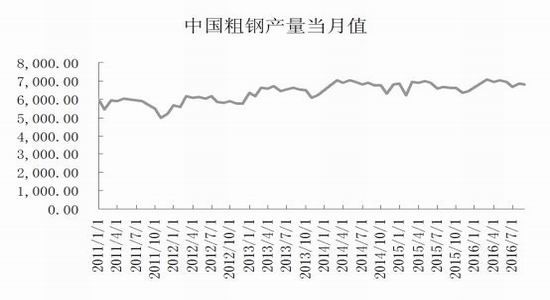

2.2 高炉开工率出现下降,十月中旬粗钢产量高位回落

受国内煤炭供给侧改革的影响,煤炭供需矛盾加剧,前期钢厂不降开工率,煤焦钢产业链供需矛盾加剧,钢厂焦炭库存连续处于七天附近运行。钢厂被迫接受焦化厂涨价,而且受煤炭供不应求的影响,山西和河北主流焦企9月和10月频繁上调焦炭到厂价,钢厂铁水成本线大幅跳升,钢坯和螺纹处于亏损状态。尽管近期钢厂大幅上调出厂价来来弥补成本上升的压力,但钢厂利润改善不大,局部性的钢厂检修出现,高炉开工率下降。

高炉情况:上周Mysteel调研163家钢厂高炉开工率78.31%,较前一周减少0.97%;高炉检修总容积118839m³,较前一周增加4410m³;43.56%钢厂盈利,较前一周减少4.29%;唐山地区高炉开工率为75.61%,较前一周减少6.1%;唐山钢厂产能利用率为83.99%,较前一周减少1.48%。

中钢协:2016年10月中旬会员钢企粗钢日均产量172.02万吨,较上旬减少2.27万吨;全国预估日均产量226.43万吨,减少2.68万吨;

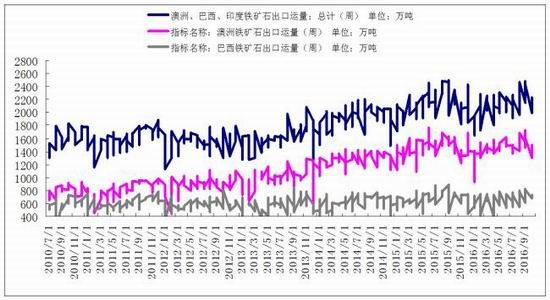

2.3 矿山发货量维持高位

外矿发货量:上周巴西铁矿石发货量为616.68万吨,周环比减少38.73万吨。上周澳大利亚铁矿石发货量为1623.8万吨,周环比减少11.8万吨;其中发往中国1412.3万吨,周环比增加106.1万吨。

统计8月和9月的发货量数据,澳洲和巴西发货量稳定在9200万吨水平,较上半年当月增加800-1000万吨的量,再看上周发货量也环比回升,10月份发货量也应该能超过9200万吨,而且近期矿价已到达65美金高位,矿山仍会维持较高的水平。

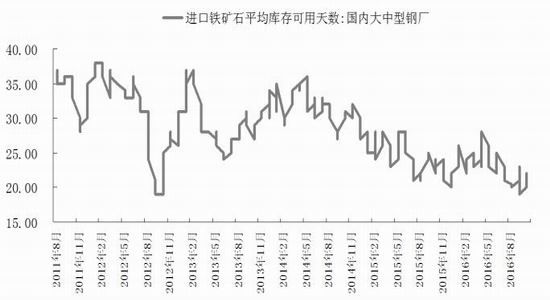

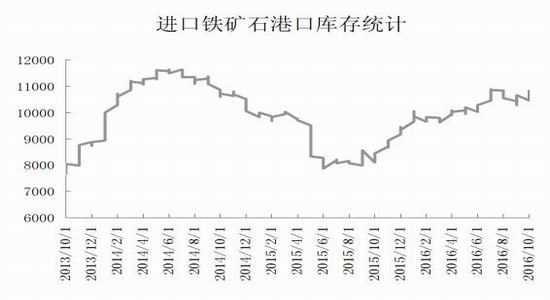

2.4 港口库存和疏港量维持高位,钢厂库存可用天数低位回升

上周Mysteel统计全国45个主要港口铁矿石库存为10829,较上周五增加143,日均疏港总量279.6,上周五为267.7,在高发货量和高产量影响下,国内港口库存回升幅度大,直逼1.1亿吨位置,后期库存消化压力增加。

国内钢厂进口铁矿石平均库存可用天数为22天,较前期低位回升3天,源于矿价大幅反弹,钢厂被动补库存。

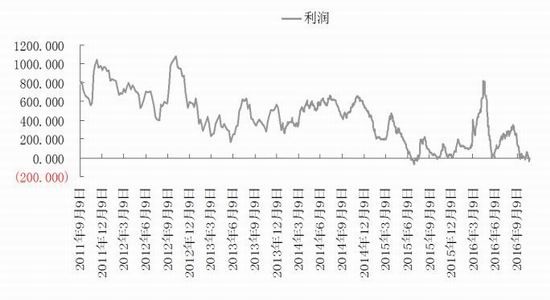

2.5 钢材处于成本线附近波动,钢厂利润大幅压缩,后期矛盾增加

我的钢铁数据显示:

10月底对25家长流程高炉企业的调研了解,目前生铁成本为1640元/吨,月环比增加191元/吨,增幅13.2%。分区域来看,沿海地区钢厂生铁成本为11621元/吨,月环比增加190元/吨,增幅13.3%;内陆地区钢厂生铁成本为1664元/吨,月环比增加193元/吨,增幅13.1%。近期矿石大幅反弹,PB粉达到65美元/吨,目前生铁不含税铁水成本主流区间在1700元/吨左右,折合钢坯含税成本区间在2350元/吨,而当前普方坯价格在反弹到2350元/吨,钢坯在成本线附近波段,前期持续处于倒挂的状态。

螺纹钢方面,10月底对全国51家螺纹钢生产企业调研了解到,螺纹钢平均成本为2497元/吨,环比增加205元/吨,增幅8.9%;分区域来看,沿海地区20家钢厂螺纹钢平均成本为2413元/吨,环比增加212元/吨,增幅9.6%;内陆地区31家钢厂螺纹钢平均成本为2557元/吨,环比增加201元/吨,增幅8.5%;盈利空间方面,10月份螺纹钢生产企业盈利空间在29元/吨,环比减少32元/吨。10月份螺纹钢利润空间继续缩小缩小,目前高炉厂螺纹钢盈利空间大幅降低至20-30元/吨。

钢厂利润连续俩月没有改善,目前矿价高位运行,上文已经提到部分钢厂因亏损增加被迫执行高炉检修,高矿价、高焦炭价格对钢厂成本容忍构成压力,而且11月需求淡季也慢慢来临,四季度需求走弱预期也会增加钢材销售压力,钢厂不大会接受65美金以上的高价矿,一旦供需矛盾发生位移,钢厂亏损增加也会小幅增加高炉检修情况,后期采购恐放缓。

2.6 运输压力影响北材南下

交管运输部门将2016年9月21日至2017年7月31日,在全国范围内重点开展三个“专项行动”。新政令汽车运输成本大幅上升,此前专业人士计算运价起码涨35%,但是实际表现来看,由于煤炭供不应求的状况没有缓解,运费上涨幅度达到或超过50%,远远高于业内的预期。而且由于汽运价格大涨,火运价格低位,二者剪刀差的情况令火车运输情况也出现紧张情况,请车和计划的困难较前期增加,运力的紧张会降低运输效率,运力下降势必会降低北材南下的预期,加上东北钢厂亏损,那么后期钢厂减产的概率还是会增加,从而打压矿价。

图9 四大矿山产量当季值

图10 国内原矿产量累计

资料来源:万得、和合期货

图11 全国高炉开工率

图12 国内粗钢产量当月值

资料来源:万得、和合期货

图13 进口矿发货量

图14 进口矿钢厂可用天数

资料来源:万得、和合期货

图15 港口库存

图16 现货钢材利润

资料来源:我的钢铁、和合期货

3 后期运行逻辑

3.1 即便钢材涨价,钢厂利润没有明显改善,即将进入需求淡季会一定程度减少钢材需求。国内运输新政导致运力下降将制约北材南下,如果出现需求跟进不足和下游接货意愿走弱会打压钢材价格,从而增加钢厂亏损和高炉检修可能。

3.2 铁矿的供应矛盾没有煤炭突出,反而在矿山产量增量的影响下,港口库存还在继续攀升。由于本轮价格反弹期货的贴水较前期收敛,盘面涨到500以上折算60美金,商家面对高库存的销售压力,通过盘面套期保值的需求增加。如果后期现货价格出现回落,那么500以上的价格锁定现货销售价格转移风险具有可操作性。

4 操作策略:

I1701合约,计划在490-500区间逐步建仓,资金占用预计达到30%,盈利目标设在460-480,止损目标设在502-520

5 风险控制

如遇宏观大环境波动或风险事件出现,止盈止损适度调整。

6 风险提示

1、钢厂未出现检修,钢材价格走高支撑炉料

2、由于期货贴水,现货上涨带动期货修复,基差收缩

3、美联储没有加息,市场风险情绪改善