文丨节点财经

近日,新三板挂牌企业上海艾为电子技术股份有限公司(下称:艾为电子)的科创板IPO申请获上交所受理。

据了解,艾为电子成立于2008年,专注于混合信号、模拟、射频等IC设计,聚焦在手机、可穿戴、智能硬件、IoT等消费电子领域,被认定为国家“高新技术企业”、上海市“科技小巨人”企业。

华为、小米、OPPO、vivo等知名手机品牌公司以及华勤通讯、闻泰科技等企业均是艾为电子的客户。

招股书显示,艾为电子2019年营收达到10.18亿元,而同年,华为海思销售额高达842.7亿。相差84倍,“小巨人”的成长之路上,仍有不少挑战。

01、主力芯片销量下滑,营收三年上涨靠涨价

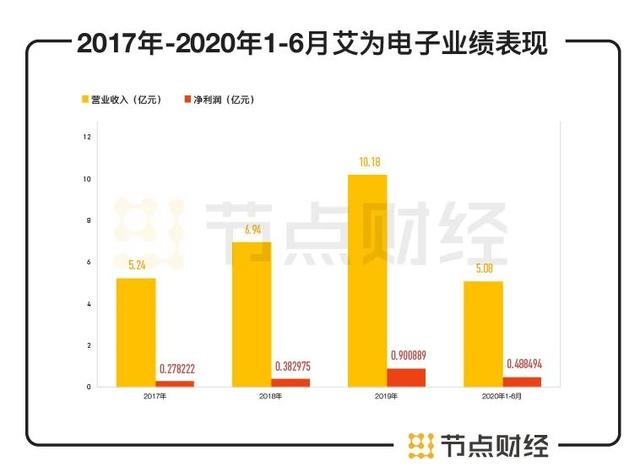

艾为电子招股书显示,2017年至2020上半年,艾为电子分别实现营业收入5.24亿元、6.94亿元、10.18亿元、5.08亿元;实现归属于母公司所有者的净利润分别为2782.22万元、3829.75万元、9008.89万元、4884.94万元。

数据来源:招股书,节点投研所

从营业收入看,艾为电子已跨入10亿元的门槛,2018-2019年,增长了46.67%。2019年的净利润为2018年的2.3倍。2018年开始,艾为电子进入快速增长,主要原因来自行业和市场。

2019年,芯片行业呈现先抑后扬的趋势,中美关系的变化让国产替代迎来了巨大的机会。半导体行业协会数据显示,当年,设计产业全行业销售达到3084.9亿元,第一次跨过了3000亿元的人民币关口,比2018年的2577亿元增长了19.7%。

在行业上升的背景之下,艾为电子抓住了这一机会,实现了业绩上的腾飞。不过,细看艾为电子主营产品的销售情况,有下滑的迹象。

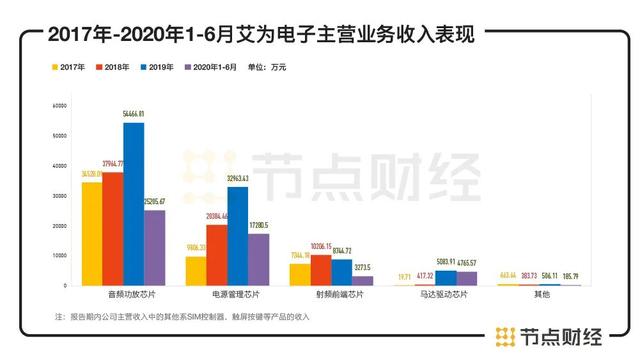

数据来源:招股书,节点投研所

招股书显示,艾为电子目前主要销售的产品包括四类,分别是音频功放芯片、电源管理芯片、射频前端芯片和马达驱动芯片。从历史看,音频功放芯片一直是艾为电子的看家本领。

早在2009年,艾为研发出国内首款防破音功效芯片AW8145,以此建立了自身的壁垒,此后,又研发出拥有更强的抗干扰能力,可彻底消除输入TDD噪声等问题的产品。

招股书显示,报告期内,音频功放芯片产品收入分别为3.45亿、3.80亿、5.44亿、2.52亿。看上去,营收持续增长,但是这一产品占主营收入的比例却在下滑,分别为65.94%、54.74%、53.52%、49.70%。

第二大类的电源管理芯片占比分别为18.73%、29.39%、32.39%、34.08%,最近一年,上升趋势也在减缓。此外,射频前端芯片也由2017年的14.03%降至今年上半年的6.46%。在四类主要产品中,两类销量大规模下滑,一类增长放缓,艾为营收保持三年上升又是为何?

同期,艾为电子原材料的采购价格稳定,并未出现大规模的上升。也就是说,一个主要原因是芯片单价呈上升趋势。

报告期内,艾为电子芯片的销售单价为 0.31 元/颗、0.34 元/颗、0.42 元/颗及 0.47 元/颗。与2017年对比,每颗芯片涨价0.16元,按照10亿颗销量算,营收多出1600余万元。

细看2019年,艾为电子音频功放芯片的高端产品 Smart K 和 Digital Smart K 平均销售单价较 2018 年上涨近 40%;电源管理芯片平均销售单价较 2018 年增长超过 20%;射频前端芯片产品平均销售单价也上涨近 30%。

涨价保证了在销量下滑的情况下营收的增长。不过,却并未带来高的毛利率。

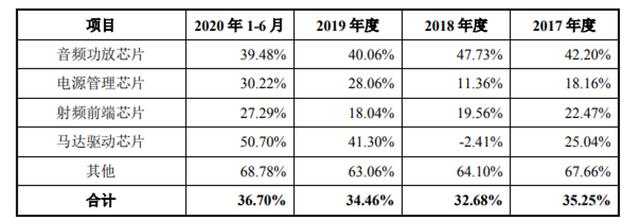

数据来源:招股书

报告期内,艾为电子整体毛利率分别为35.25%、32.68%、34.46%、36.70%。而对比行业,圣邦股份在报告期内的毛利率为43.43%、45.94%、46.88%、52.04%;思瑞普毛利率为50.77%、52.01%、59.41%、64.90%,相比之下,艾为毛利率低于行业整体水平。

02、一年生产13亿颗芯片、卖出10亿颗,致负债高企、存货大增

今年,艾为电子芯片产量为13.82亿颗,销量为10.87亿颗,导致了产销率下滑。招股书显示,2017-2019年,艾为电子的产销率分别为89.58%、101.74%、99.90%,今年上半年产销率为78.62%。

销售跟不上生产,让艾为电子出现存货规模较大的问题。招股书显示,艾为电子存货主要由原材料、委托加工物资、库存商品和在途物资构成。2017年末、2018年末、2019年末和2020年6月末,艾为电子存货账面价值分别为1.52亿元、1.89亿元、3亿元和3.96亿元,存货价值增幅较大。存货积压,不仅会导致存货跌价风险的增加,对艾为未来盈利能力也将产生不确定的影响。

从资金面看,2017年-2019年,以及2020年上半年各期期末,艾为电子短期借款分别为6400万元、7029.71万元、1.45亿元和4.24亿元,短期借款暴涨6倍,这直接导致艾为电子流动比率、速动比率下降。

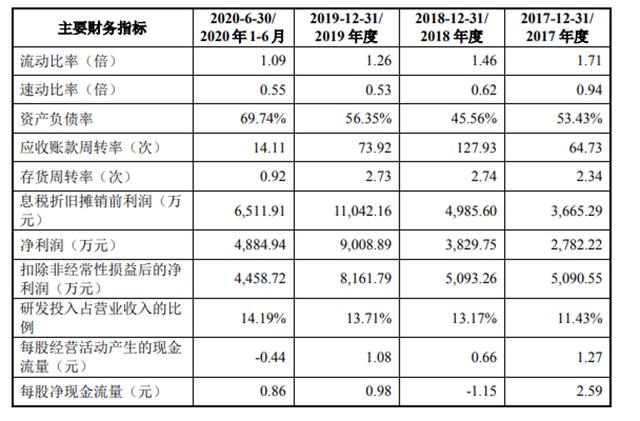

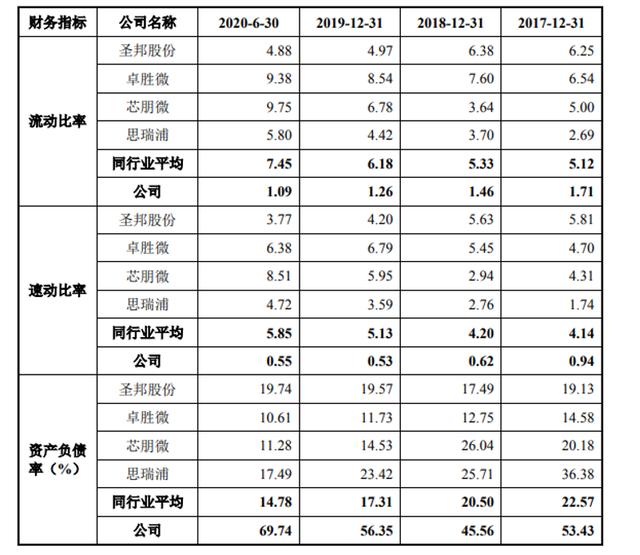

数据来源:招股书

报告期内,艾为电子流动比率分别为1.71、1.46、1.26及1.09倍,速动比率分别为0.94、0.62、0.53及0.55。同期,同行业平均为5.12、5.33、6.18、7.45,也就是说,艾为电子偿债能力远低于同行。

同时,艾为电子资产负债率也在攀升,艾为电子由2017年度末的53.43%升至2020年6月末的67.94%。同期,同行业的资产负债率平均为22.57%、20.50%、17.31%和14.78%。

关于近70%的资产负债率,艾为电子的理由是,受到“疫情贷款”所致。不过,对比行业数据,其他几家在疫情中均保持稳定或下降的趋势,艾为电子的这一说法似乎并不成立。

数据来源:招股书

更值得注意的是,在短期负债增加,偿债能力减弱之时,艾为电子扣非后的平均净资产收益率大幅下降,报告期内扣除非经常性损益后归属于母公司股东的加权平均净资产收益率分别为40.86%、21.34%、28.58%和13.27%。同时,每股收益为0.46元/股、0.41元/股、0.66元/股和0.36元/股。每股收益跌跌跌,让艾为电子的科创板之路充满不确定性。

一旦艾为电子成功登陆科创板,增发新股将稀释每股收益。艾为电子在研发、费用方面大额投入后,净资产收益率在未来一段时间内仍会下降。

03、研发不敌行业均值,靠山寨机起家但后劲不足

数据来源:中国半导体行业协会,节点投研所

根据海关总署统计,集成电路是我国第一大进口品类,2019年全年进口集成电路4451.3亿个,同比增长6.6%,总金额21079.5亿人民币,同比下滑2.1%,占我国进口总额的14.7%。

需求方面,高速发展的计算机、网络通信、消费电子构成了国内集成电路行业下游应用领域的主要部分。

从2008年第一款双卡双待SIM芯片起家,艾为到现在已经成立12年。从产品格局看,艾为电子拥有"声、光、电、射、手"五大产品线,其中又以“声”建立了自己的商业壁垒。

事实上,中国IC设计企业的发展,建立在手机行业的发展之上。整体大环境的向上趋势是艾为业绩发力的关键因素。目前,艾为电子的应用方向主要是消费级电子,艾为的音频功放芯片、电源管理芯片、射频前端芯片、马达驱动芯片等产品销售主要集中于智能手机市场。

随着国产“山寨机”的崛起,艾为电子取得了成功。不过,水能载舟亦能覆舟,市场需求收缩,也同样会导致艾为电子营收的下降。

根据Gartner 的报告,2020年二季度全球智能手机市场出货量为2.95亿部,同比下滑20.40%。市场的萎缩,对艾为这样以消费电子为主要方向的芯片设计企业将产生不利影响。

一方面,受益于国产代替的热潮,另一方面,消费电子领域需求收缩。要在激烈的竞争中拔得头筹,就要拥有更强的技术壁垒。

从研发创新看,艾为电子拥有400余种芯片型号产品。不过,同行业集成电路国际巨头,如德州仪器和亚德诺,拥有上万甚至十几万种模拟芯片产品型号,几乎涵盖了下游所有应用领域。

招股书显示,艾为电子研发费用分别为5983.68万元、9137.14万元、1.39亿元和7208.97万元。

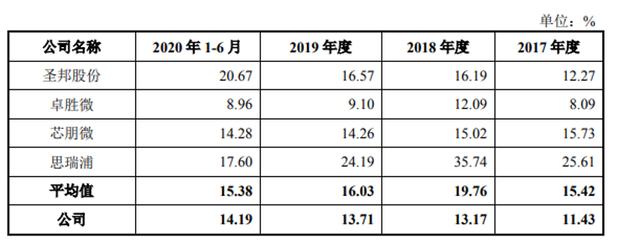

数据来源:招股书

从研发费用比例看,艾为电子保持了逐年递增的趋势,报告期内分别为11.43%、13.17%、13.71%和14.19%,但同期行业平均值分别为15.42%、19.76%、16.03%和15.38%,艾为电子仍不及行业平均值。更不要提与德州仪器这样的国际巨头相比。据了解,德州仪器自2014年,每年的研发费用都超过10亿美金。

技术发展存在滞后性,使得中国IC设计企业在未来可见的时间内,仍是处于追赶状态。无论是经营规模、产品种类、工艺技术等方面的综合实力仍与海外行业巨头存在较大差距。

一家IC设计企业的高速成长,绝不能在技术、质量、产能上受到限制。从目前看,艾为电子年销芯片10.87亿颗,产能有所保障。不过,从技术上看,所覆盖的产品型号有限。科创板开板以来,为芯片企业迎来了利好,IC设计企业扎堆登陆科创板,势必会推动行业的快速发展,不过,竞争也在加剧。从资金面看,艾为电子债台高筑,偿债能力降低,未来只有推出更强的产品以及覆盖更广的产品型号,才能缓解资金的紧张。