“受疫情影响,光明房地产集团股份有限公司(600708.SH,下称“ 光明地产 ”)的房地产业务主要经营数据有所下滑。数据显示,在今年第一季度,新增房地产储备面积为29.48万平方米,同比下降54.87%;新开工面积为62.22万平方米,同比下降35.14%;无房地产项目竣工,同比下降100%。”

此外,今年前3月光明地产签约金额为25.3亿元,同比下降4.49%;签约面积为18.46万平方米,同比下降17.22%。

光明地产自重组之后,销售增速一路下滑至个位数;净负债率一路攀升至行业高位。面对多重考验,光明地产的“光明时刻”已告一段落,如何“再续光明”值得期待。倡导绿色建筑、节能建筑

资料显示,光明地产由原上海海博股份有限公司于2015年7月与光明食品集团旗下农工商房地产(集团)股份有限公司通过重大资产重组组建而成。

对于重组完成后新的转型方向,光明地产曾对相关媒体表示,随着住宅产业化、人口老龄化和居民生活个性化要求的逐步提高,未来养老产业、智慧社区、绿色建筑、节能建筑等房地产转型的多元化方向也将在政策的进一步扶持下迎来新的市场机遇,带动社会效益、客户效益和企业效益的提高。

据光明地产发布的《2019年度企业社会责任报告》显示,其大力推进科技创新,运用节能材料,实现低碳环保的目标。投资建设的项目都符合国家和地方的环境质量控制标准和污染物排放标准,将“绿色设计”理念融于每一栋楼宇的开发。

此外,光明地产力争提高围护架构热工性能至20%、建筑供暖空调负荷减低比例不小于15%、室内主要空气污染物浓度降低比例高于20%、住宅建筑隔声性能达到高要求标准限值、外窗严密,以达到高星级绿色建筑要求。

其中,旺都物业御河丹城获得“山东省优秀园林小区”称号;建设公司顺利通过2019年度ISO贯标评审;南宁光明·澜湾九里获得2018-2019年度“国家优质工程”奖。

据标准排名监测数据显示,无锡玺悦雅苑1、14、18、20-22、24-27号楼项目为设计标识类型,标识星级为二星级,建筑面积9.89万平方米;常州龙运天城雅园1-4#楼、6-12#楼、15-22#楼、24-26#楼、28#楼项目为运行标识类型,标识星级为二星级,建筑面积30.06万平方米。

销售增长乏力

重组之初,光明地产业绩较为可观。但从2018年起,光明地产开始走下坡路。

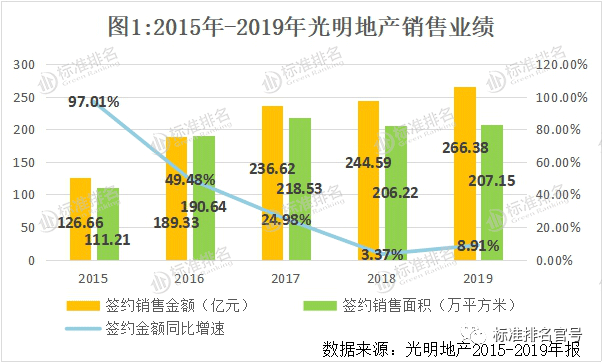

图1显示,2015年至2019年光明地产的签约销售金额分别为126.66亿元、189.33亿元、236.62亿元、244.59亿元和266.38亿元,对应的同比增速分别为97.01%、49.48%、24.98%、3.37%和8.91%,销售增长乏力。

而同期的签约销售面积则分别为111.21万平方米、190.64万平方米、218.53万平方米、206.22万平方米和207.15万平方米。

据悉,光明地产曾在2018年提出“三年实现500亿发展规模”的奋斗目标。依目前来看,光明地产冲刺500亿压力较大,在调控不断升级下侧面也反映出其对市场周期的判断并不到位。

光明地产的主营业务可分为房地产综合开发经营、冷链物流产业链,是集房产开发、商业运营、冷链物流、物业服务、建筑施工及冷链产业链等为一体的综合型公司。其中,房地产开发业务主要集中在浙江、上海和江苏等区域。

据悉,光明地产已经确立了以上海为主战场,多元化创新转型的“1+7+5+X”总体商业模式。其中,“1”是做实房地产业务,为转型提供基础性保障;“7”是在以上海为主战场的多元创新转型中,结合自身优势、构建新型商业模式,包括保障房建设、城中村建设、殷实农场建设、历史名镇保护与开发、城市更新建设、租赁房建设、物流园区打造;“5”是在由专业型公司向综合性平台公司转型过程中,构筑“商业平台、物流平台、供应链平台、服务平台、建设平台”五大关键平台,早日培育出新的经济增长点,同时成为嫁接光明食品集团丰富产业资源的重要载体;“X”是打造全新的商业模式,并与主业增强协同粘性,构建起全新价值链体系。

然而在整个转型以谋求综合发展的过程中,光明地产的主业却发展缓慢,盈利大幅下滑、销售增长乏力,当下更应平衡好不同业务间的发展。盈利下滑

在销售业绩增长乏力下,光明地产的盈利状况也大幅下滑。数据显示,2015年至2019年光明地产的营业收入分别为123.87亿元、207.82亿元、208.11亿元、204.94亿元和136.11亿元;净利润分别为5.03亿元、11.53亿元、19.88亿元、13.71亿元和8.56亿元;归母净利润分别为5.10亿元、10.11亿元、19.47亿元、14.18亿元和5.70亿元。

同时,2015年至2017年光明地产的加权平均净资产收益率分别为8.80%、12.06%和20.11%,而近两年的该指标分别为12.85%和3.82%,分别减少了7.26个百分点、9.03个百分点,大幅下滑至近5年最低水平。

光明地产在早些年取得骄人佳绩后,近两年盈利持续下滑,前路似乎并不光明。今年一季度,光明地产实现营业收入5.91亿元,同比下滑81.4%;净利润由去年同期4.64亿元转亏至今年一季度的-2.33亿元;归母净利润由去年同期3.68亿元转亏至今年一季度的-2亿元。

图2显示,去年光明地产的毛利率为32.06%,较2018年增加了0.76个百分点。分行业来看,去年光明地产的房地产开发及配套业务收入为124.92亿元,同比下滑36.18%,毛利率为33.78%,同比增加1.81个百分点。

物业及租赁业务收入为3.74亿元,同比增长6.74%,主要是由于物业管理收入同比增加所致;其他产业实现营业收入5.98亿元,同比增加12.26%,主要是由于业务规模增加导致。

可见,光明地产的营业收入下滑是受房地产开发业务影响所致,去年其房产主业结转收入的销售面积和销售单价同比均有所减少。

值得注意的是,从分地区收入情况来看,贡献收入最多的华东地区于去年实现营收共84.11亿元,同比减少52.30%;而华中地区、华南地区贡献营收分别为25.45亿元和25.09亿元,同比分别增长64.34%和96.88%。

从毛利率来看,去年也仅是华东地区出现下滑,为31.92%,较2018年减少0.16个百分点;而华中地区、华南地区的毛利率分别为36.68%和29.02%,分别较2018年增加7.35个百分点和5.62个百分点。

今年一季度,光明地产的毛利率仅为11.28%,较2019年一季度大幅下降14.29个百分点。其中,营业收入同比下滑81.38%,主要是由于受到新冠疫情影响所致。

此外,光明地产的期间费用率于2016年达到底值(6.02%)后持续增加至2019年的11.61%,另于今年一季度受营业收入大幅下滑影响,光明地产的期间费用率达43.50%,较去年同期增加了36.61个百分点。其中,今年一季度财务费用为0.96亿元,同比增长226.19%,主要是利息收入减少所致。

标准排名通过翻阅去年5月光明地产公布的《关于2018年年度报告事后审核问询函的回复公告》获悉,光明地产将2018年业绩显著下滑、销售增速放缓主要归因于两个方面。

其一,其项目主要位于长三角和中西部省会中心城市,即处于政府严格调控的城市。其二,房地产企业属于周期性特别明显的行业,2018年的业绩实现主要是要靠2015年、2016年获取的土地储备后续开发来实现,而受该两年相对土地储备量少的影响,光明地产在2018年的供应量,业绩未能继续保持高速增长。

标准排名注意到,盈利的下滑也与光明地产的大额计提存货跌价准备有关。2018年,光明地产确认资产减值损失9.15亿元,同比增长89.90%。其中,坏账损失1.49亿元,同比增长94.76%;存货跌价损失7.66亿元,同比增长99.05%。

具体来看,计提跌价超过1亿元的项目有4个,包括山东菏泽(御河丹城项目2期)项目计提了1.1亿元、烟台平土(原生海项目)计提了2.34亿元、广西明通(光明城市项目)计提了2.38亿元、浙江金华(湖海城市花园项目)计提了1.27亿元。其中,湖海城市花园项目已在2017年9月竣工。

另据此前光明地产发布公告显示,依据2019年12月31日存货项目的可变现净值低于其成本的差额计算,房地产及配套板块应计提存货跌价准备2.52亿元,加上物流板块合计应计提约2.53亿元。

本次计提的存货跌价准备,影响光明地产2019年度利润总额2.53亿元,影响净利润1.9亿元,影响归母净利润1.54亿元。去化压力较大

数据显示,光明地产在2014年新增土储面积124万平方米,土地拓展力度较大;随后于2015年及2016年加大项目的运营开发节奏,同时在土地市场价格一路上扬下,该两年新增土地储备仅分别为85.44万平方米和52.75万平方米。

之后,光明地产从长远战略发展的角度考虑,再次加强了土地储备力度。2017年、2018年的新增土储面积分别为94.25万平方米、144.52万平方米,相应的同比增速分别为78.67%、53.34%。

2019年光明地产新增土储面积192.09万平方米,同比增长32.92%,进一步优化上海占50%、长三角占25%、全国其他省会中心城市占25%的三分格局。

同时,光明地产的存货也有较大增长。2017年至2019年末其存货分别为395.61亿元、468.23亿元和607.42亿元,相应的同比增速分别为7.39%、18.36%和29.73%。截至今年3月末,其存货为618.27亿元,较年初增长1.79%。

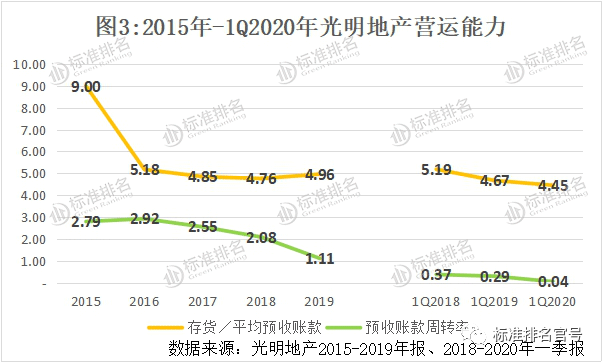

图3显示,反映光明地产存货去化压力的指标“存货/平均预收账款”由2015年的9.00下滑至2018年的4.76,于2019年有所增长至4.96,表明去年其存货去化压力增大。

今年一季度该指标为4.45,同比下滑4.71%,仍处于行业较高水平,大幅拿地后如何盘活资产也是光明地产的一大考验。

值得关注的是,光明地产的预收账款周转率自2016年达到峰值(2.92)后持续下滑至2019年的1.11。另从近三年的一季度来看,该指标分别为0.37、0.29和0.04,也不断下滑。总体来看,去年光明地产的营运能力有所减弱。

近三年,光明地产加大了土地投资力度,然而却面临着现金流压力大等问题,未来能否“再续光明”,标准排名将持续关注。杠杆高企

销售乏力、盈利不佳,大量拿地的同时,光明地产还面临着资金承压困境。其于2018年、2019年经营活动产生的现金流量净额分别为-87.34亿元、-47.89亿元,连续两年为负,其中去年销售商品、提供劳务收到的现金为155.21亿元,同比下滑36.02%。

总的来看,去年光明地产的现金及现金等价物净增加额为-14.80亿元,使得现金余额有所减少。经营活动所带来的现金负增长,光明地产更加依靠融资活动扩展业务。

在2016年-2017年光明地产相继发行了35亿元中期票据的基础上,2018年完成发行商业不动产抵押贷款资产支持证券(CMBS)8.8亿元,是上海国资系统成功试水该模式的首家企业。

2019年,光明地产相继发行7亿元“上银光明地产购房尾款资产支持专项计划”、第一期中期票据(永续债),发行金额为6亿元、第二期长期限含权中期票据(永续债),发行金额为5亿元、第三期长期限含权中期票据(永续债),发行金额为6亿元,可进一步充实权益资本,对其降低杠杆水平具有积极意义。

此外,4月光明地产发行“开源-光明冷链仓储物流资产支持专项计划资产支持证券”6亿元,为全国首单冷链仓储物流类CMBS资产证券化产品;7月,其发行第一期超短期融资券10亿元,发行利率3.77%;8月,发行9亿元“2019年度第二期超短期融资券”,发行利率3.87%。

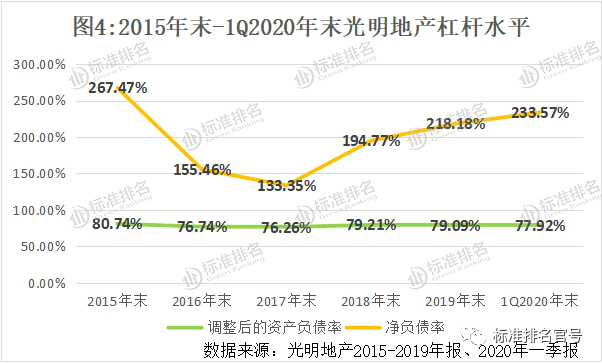

大量的融资,使得光明地产的杠杆水平处于行业较高水平。如图4所示,2015年末至2019年末光明地产调整后的资产负债率分别为80.74%、76.74%、76.26%、79.21%和79.09%。截至今年3月末,该指标为77.92%,较2019年年末下降了1.17个百分点。

相较于调整后的资产负债率,光明地产的净负债率变动幅度更大。该指标由2015年末的267.47%下滑至2017年末的133.35%,随后持续攀升至2019年末的218.18%。截至今年3月末,其净负债率为233.57%,较2019年年末增加了15.39个百分点。所以,降低杠杆水平,光明地产已刻不容缓。

此外,光明地产的融资成本也有所上升。其中去年利息资本化金额共11.98亿元,同比增长47.05%;整体平均融资成本为5.31%,较2018年微增了0.01个百分点;费用化利息为8.18亿元,同比增长21.23%。

截至今年3月31日,光明地产的有息负债有419.27亿元,其中包括短期借款及一年内到期的非流动负债共148.35亿元。而货币资金仅70.50亿元,现金短债比为0.48,现金并不能覆盖短期债务,偿债压力较高。

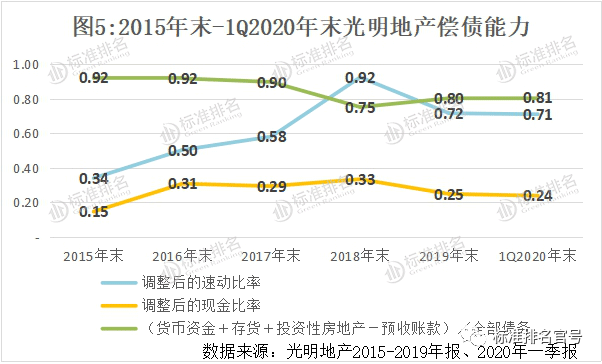

由图5可知,光明地产的短期偿债能力于2018年末达到峰值后持续下滑。截至今年3月末,其调整后的速动比率为0.71,较2019年末下滑1.39%;调整后的现金比率为0.24,较2019年末下滑4%。

相反的是,反映光明地产长期偿债能力的指标“(货币资金+存货+投资性房地产-预收账款)/全部债务”由2015年末的0.92下滑至2018年末的0.75后开始有所增长。截至今年3月末,该指标为0.81,较2019年末增长1.25%。总体来看,光明地产需要着重提升短期偿债能力。

由于绿色发展乏力和部分财务指标不佳,光明地产未能入选国家发改委主管的中国投资协会、第三方绿色评级机构标准排名和中国证券市场设计研究中心旗下《财经》杂志联合编制发布的《2019中国房企绿色信用指数TOP50》。

截至发稿,对于上文提及的各个方面问题,光明地产并没有回复标准排名的采访。